Wells Fargo: Пазарите очакват розов сценарий. Това няма да свърши добре

Повтарящите се предупреждения за рецесия на Уолстрийт започват да губят сила.

След повече от година на постоянни прогнози за криза, икономиката на САЩ остана устойчива в условията на упорита инфлация, като нивото на безработица се задържа близо до предпандемичните дъна, а растежът на БВП продължава. Фондовият пазар също се възстанови след мрачната 2022 г., като S&P е нараснал с близо 16% от началото на годината.

Въпреки това Даръл Кронк, президент на Wells Fargo Investment Institute, твърди, че икономическите данни показват че "рецесията е на прага ни".

"Голяма част от производствения сектор на икономиката вече е в рецесия", казва Кронк, цитиран от Fortune. Той посочва производствения индекс ISM, който показа, че през май секторът се е свил за седми пореден месец.

Кронк отбелязва, че водещите икономически показатели постоянно намаляват повече от година и са "на нива, съответстващи на минали рецесионни цикли".

Водещият икономически индекс на Conference Board, който разглежда данни като разрешителни за строеж, средно отработени седмични часове и нови поръчки на производителите, спада за 13 последователни месеца.

Юстина Забинска-Ламоника, старши мениджър на индикаторите за бизнес цикъла в Conference Board, коментира, че данните сигнализират за "влошаване на икономическите перспективи", отбелязвайки, че "слабостите сред основните компоненти са широко разпространени".

Кронк признава, че пазарът на труда се е задържал стабилен тази година, а секторът на услугите е останал "донякъде силен" поради спестяванията, натрупани от потребителите по време на пандемията. Той обаче все още се страхува, че най-лошото за икономиката тепърва предстои.

Самир Самана, старши стратег на Wells Fargo Investment Institute, твърди, че инвеститорите не преценяват правилно тази мрачна икономическа перспектива на фона на ентусиазма от последните развития в областта на изкуствения интелект и избледняващата инфлация, отбелязва още Fortune.

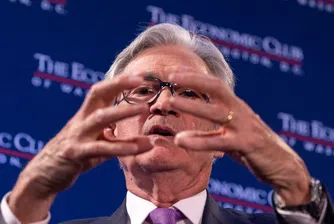

В момента инфлацията остава доста над целта на Федералния резерв от 2%. Председателят на Фед Джером Пауъл предупреди, че през тази година предстоят още повишения на лихвите, а корпоративните печалби спадат от второто тримесечие на 2022 г. насам. Но въпреки предупредителните знаци, инвеститорите все още са готови да плащат доста за акциите, довеждайки оценките им доста над историческите норми. Самана смята, че това може да е грешка предвид продължаващата "рецесия на приходите".

Стратегът отбеляза, че корпоративните приходи намаляват от няколко тримесечия, защото "части от икономиката вече са в рецесия", а на всичкото отгоре по-силният от очакваното пазар на труда е оставил много компании с "фиксирани" разходи.

"Забелязваме, че маржовете се влошават – по същество приходите се понижават по-бързо, отколкото намаляват фиксираните разходи за труд", казва той, цитиран от Fortune. Тъй като рецесията удря икономиката със закъснение, забавянето на растежа на корпоративните приходи, заедно с по-високите разходи за труд, ще навреди на печалбите. Самана вярва, че S&P 500 ще падне с около 7% от сегашното си ниво до 4100.

Мечите залози срещу S&P 500 нарастватИндексът би бил отрицателен за годината без приноса на седемте големи технологични компании И все пак, има причина толкова много инвеститори да стават все по-бичи напоследък. С инфлация на годишна база, която спадна от четиридесетгодишния връх от 9,1% през юни 2022 г. до едва 4% през май, потребителите стават все по-оптимистично настроени. Индексът на потребителските нагласи на Мичиганския университет се повиши до 63,9 пункта през юни от 59,2 миналия месец, надминавайки консенсусните очаквания на икономистите и тласкайки индекса до най-високото му ниво от февруари. Дългосрочните инфлационни очаквания също спаднаха леко, от 3,1% на 3,0%, което е положителен знак за икономистите, които се опасяваха, че инфлационните очаквания ще се "закрепят по-високо" и ще задържат цените повишени.

„Все още не е балон“: Джеръми Сийгъл за AI манията на Уолстрийт Известният икономист е оптимист за големия технологичен бум, подхранван от изкуствения интелект Някои оптимистично настроени анализатори смятат, че изкуственият интелект е възможност за 800 милиарда долара за технологичните компании. Дан Айвс от Wedbush многократно е твърдял, че AI "златната треска" току-що е започнала, сравнявайки я с началото на дотком балона, който започна да се надува през 1995 г. А Том Лий, съосновател на компанията за пазарни анализи Fundstrat Global Advisors, който е известен като най-големия бик на Уолстрийт, заяви по-рано тази седмица, че вярва, че икономиката се плъзга към "експанзия", а не към рецесия, тъй като инфлацията избледнява и Федералният резерв прекратява цикъла си на повишаване на лихвените проценти.

Как Фед може да убие зараждащия се бичи пазар на акциите в САЩФедералният резерв на САЩ може да нанесе ястребов удар на пазарите, дори ако се въздържи от повишаване на лихвените проценти За Самана от Wells Fargo Investment Institute обаче поемането на риск сега може и да не си струва наградата. Стратегът отбеляза, че S&P 500 в момента се търгува в съотношение 20 пъти цена печалба на акция от миналата година, въпреки неотдавнашното свиване на приходите. "Предстои силно волатилен период, с по-висока инфлация, повишени лихви, а Фед може и да не е приключил с увеличенията на лихвените проценти. Има доза несигурност, във всичко това. Вероятно не е добра идея да поемате много риск в тази среда", казва той. "Не мисля, че ще тръгнем рязко нагоре."

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)