Още един тревожен сигнал за щатските индекси

Въпросът номер едно пред щатските инвеститори в момента е защо акциите и рисковите облигации се движат в противоположна посока през последния месец?

Цените на високорисковите облигации в САЩ традиционно се движат в унисон с индексите, предвид на това, че те са рискови, подобно на акциите.

И докато през по-голямата част от началото на годината двата вида активи се движат в една посока, налице е напълно противоположна тенденция от края на октомври.

След срива на щатските индекси през средата на октомври и бързото им възстановяване през следващия месец, инвеститорите станаха по-критични към риска и започнаха да избягват високорисковите корпоративни облигации.

Традиционно, когато инвеститорите не се чувстват уверени, те имат склонност първо да продават корпоративните облигации и впоследствие акциите. Така възниква въпросът дали не идва ред за разпродажба и на притежаваните от инвеститорите акции.

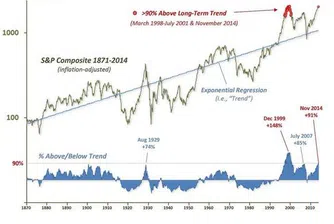

Ето как изглежда съпоставка между представянето на широкия щатски индекс S&P 500 и индексният фонд, следящ представянето на корпоративните облигации - iShares iBoxx High Yield Corporate Bond ETF.

Както се вижда от графиката по-горе, от края на октомври индексът на сините чипове е добавил 3% към стойността си, докато индексът, следящ високорисковите облигации, се е понижил с 4%.

В десетте случая, когато индексният фонд се е понижавал с 5% за 30 дни от 2007 година насам, той е бил последван от широкия индекс с понижение средно от 9%.

Един единствен път подобен спад е давал фалшив сигнал за продажба на акции и това е било през изминалата година.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)