Не балон, а блясък: Защо ралито на AI акциите не дава признаци на забавяне

Макар че технологичните акции имат доминираща роля, допринасяйки за 32% от възвръщаемостта на акциите в световен мащаб и 40% от тези в САЩ от 2010 г. насам, тази печалба е подкрепена от силни финансови основи, а не от спекулативни балони

Макар че технологичните акции имат доминираща роля, допринасяйки за 32% от възвръщаемостта на акциите в световен мащаб и 40% от тези в САЩ от 2010 г. насам, тази печалба е подкрепена от силни финансови основи, а не от спекулативни балони

&format=webp)

През тази година акциите на американските технологични компании отбелязват значителен ръст, до голяма степен благодарение на нарастващото вълнение около изкуствения интелект.

Въпреки това, според проучване на инвестиционната компания Goldman Sachs, този скок не е показателен за финансов балон като тези от миналото. Очаква се представянето на тези компании да продължи да носи солидна възвръщаемост на инвеститорите, подхранвано от възхода на AI суперзвездите.

На този фон Питър Опенхаймер, ръководител на глобалната капиталова стратегия на банката и на макроизследванията в Европа, съветва инвеститорите да диверсифицират портфейлите си, за да управляват риска.

Макар че технологичните акции имат доминираща роля, допринасяйки за 32% от възвръщаемостта на акциите в световен мащаб и 40% от тези в САЩ от 2010 г. насам, тази печалба е подкрепена от силни финансови основи, а не от спекулативни балони. Печалбата на акция в технологичния сектор се е увеличила с 400% от пика преди финансовата криза от 2008 г., като значително изпреварва другите сектори, които общо отбелязват само 25% увеличение.

Ключов фактор за високата възвръщаемост през последните години е малка група от хипермащабни компании, особено тези в областта на софтуера и изчислителните облаци. Тези предприятия използваха огромните си ресурси и високата си рентабилност, за да доминират на пазара, като в последно време резултатите им нарастват още повече поради оптимизма около изкуствения интелект.

Това води до повишаване на оценките, които до голяма степен са концентрирани сред тясна група пазарни лидери. Питър Опенхаймер отбелязва, че този модел отразява историческите тенденции в технологичните иновации. От построяването на канализация през XVIII в. до въвеждането на смартфона, новите технологии често привличат огромен капитал и конкуренция.

Въпреки че това не винаги води до финансови балони, обикновено има период, в който цените намаляват, тъй като конкуренцията се засилва, което в крайна сметка води до консолидация на пазара.

С течение на времето само няколко големи компании остават доминиращи, докато растежът се измества към вторични иновации, които се основават на първоначалната технология. Ерата на изкуствения интелект е уникална с това, че доминиращите компании, които са водещи в областта, са били в челните редици и на предишната технологична вълна - софтуера и облачните услуги.

Техният мащаб и рентабилност ги позиционират добре, за да поемат високите разходи за инвестиции в AI. Въпреки това Опенхаймер отбелязва, че се появяват нови конкуренти. Броят на патентите за AI рязко се е увеличил до над 60 000 през 2022 г., в сравнение с около 8 000 само четири години по-рано, което предполага, че това следва типичния модел на мащабен капиталов растеж и конкуренция

Експертът също така посочва, че компаниите, които са пионери в дадена нова технология, не винаги са тези, които ще създадат най-голяма стойност от нея в дългосрочен план. Например по време на интернет бума телекомуникационните компании получиха значителни инвестиции, но именно социалните мрежи и споделеното пътуване се възползваха от интернет инфраструктурата и постигнаха най-голям успех. По подобен начин с развитието на изкуствения интелект нови компании могат да се превърнат в следващата вълна от технологични суперзвезди, които да преобразят индустриите отвъд настоящите гиганти.

Анализаторите на William Blair Себастиан Наджи и Джейсън Адер наскоро публикуваха бележка за инвеститорите относно пейзажа на изкуствения интелект, в която поставиха производителя на чипове Nvidia сред най-добрите избори за големи компании с генеративен изкуствен интелект. В бележката подробно се посочва, че компанията вече е отбелязала огромен ръст на своите графични процесори и паралелни изчислителни системи и че има време за продължаване на растежа, задвижван от голямото търсене от хиперскейлърите. Според анализаторите Nvidia също така е създала устойчива среда, тъй като нейният CUDA софтуерен стек е стандартният интерфейс за работа с графични процесори.

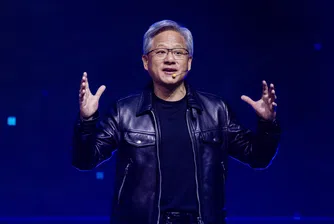

Главният изпълнителен директор на NVIDIA Дженсън Хуанг очаква милиарди долари приходи от продажбите на новия графичен процесор Blackwell през следващите месеци. Очаква се той да струва между $30 000 и $40 000 за единица и е търсен от големи играчи като Microsoft и Meta, както и от други компании, изграждащи центрове за данни, които да захранват продукти като ChatGPT и Copilot. Наскоро Хуанг нарече търсенето на Blackwell “безумно” по време на участие в CNBC.

Като цяло Nvidia се нарежда на 5-то място в списък на Insider Monkey за AI суперзвездите според Goldman Sachs. Въпреки че изданието признава потенциала на NVDA като инвестиция, тяхната убеденост се крие в убеждението, че някои акции с изкуствен интелект обещават по-голяма възвръщаемост, при това в по-кратки срокове.

)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)

&format=webp)